資産運用に興味はあるけど何をしたらいいか分からない「老後生活に対してお金の不安がある。年金だけで生活できるか不安がある。つみたてnisaに興味はあるけど、どの銘柄を購入すればいいのかわからない。」

こういった疑問に答えます。

✅本記事の内容

- 結論eMAXIS Slim米国株式(S&P500)をネット証券で積み立て購入しよう。【具体的な解説】

- 市場の動きに惑わされず淡々と定額購入。15年以上継続で資産は増える。

- 老後は資産の4%を毎年取り崩して生活。【それでも資産は30年無くならない理由】

結論eMAXIS Slim米国株式(S&P500)をネット証券で積み立て購入しよう。【具体的な解説】

まずは結論から。

老後資産の不安は、適切な投資商品をネット証券で購入して長期運用することで解決できます。ご安心ください。

なぜなら、早期から将来のための資産形成ができ、資産運用で自分の資産を増やすことができるからです。

この記事では、eMAXIS Slim米国株式(S&P500)を15年以上、定額で積み立て購入しながら運用することで老後の経済的不安は大幅に軽減されるということを解説していきます。

eMAXIS Slim米国株式(S&P500)とは?

eMAXIS Slim米国株式(S&P500)とは、米国大型株で構成するS&P500指数に連動することを目指すインデックスファンド。中長期で経済成長が期待できる米国の主要産業を代表する約500社にこれ1本で投資できるというものです。

eMAXIS Slim米国株式(S&P500)に投資するメリット

・米国の経済成長を味方につけて自分の資産を増やすことができる

S&P500指数は、米国大型株の動向を表す指数で米国株式市場の時価総額の約80%をカバーしています。

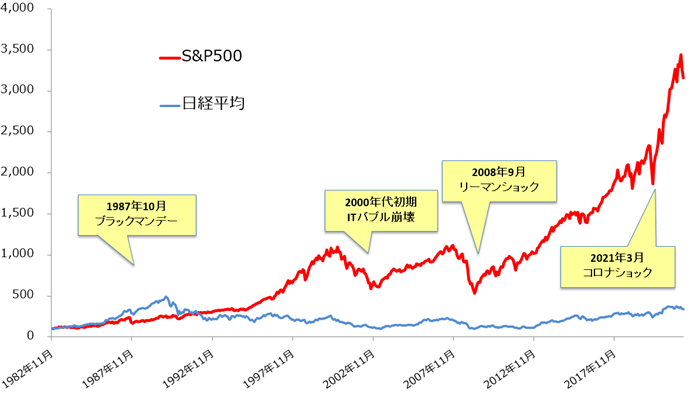

1982年から現在までのS&P500指数の推移を見ると1987年のブラックマンデーや2000年初期のITバブル崩壊、2008年のリーマンショックを乗り越えた後も米国経済が力強い成長を続けてきたことが分かります。

・運用コストが業界最低水準

eMAXIS Slim米国株式(S&P500)の信託報酬率は0.0968%以内(2022年2月時点)

100万円分の投資信託を一年間運用しても、かかるコストは年間1000円程度。月々で考えるとひと月あたり100円以下で運用できるということです。

長期目線の運用において、低コストというのは嬉しいですね。

ネット証券で購入する理由

投資信託は証券会社や銀行だけでなく、郵便局や保険会社など様々な金融機関で買うことができます。

取り扱っている投資信託の種類や購入時に必要な手数料の違い、運用相談の可否等それぞれ特徴がありますが、長期の運用でより良い投資結果を求めるのであればネット証券での購入がおすすめです。

ネット証券で購入するメリット

・手数料がお得

ネット証券は店頭で購入する場合と比較して手数料が安いのが魅力です。一度の取引手数料の違いが長い目でみると大きな差になります。

・オンラインで全て完結でき、窓口に足を運ぶ必要がない

ネット証券最大のメリットは窓口に足を運ぶ必要がなく、時間や場所を問わずに取引ができるということです。「移動」という物理的な制約がなくスマートフォンやパソコンを利用すれば外出先でも簡単に売買を行うことができます。

市場の動きに惑わされず淡々と定額購入。15年以上継続で資産は増える。

金融商品を定期的に一定の金額で購入し続ける投資法をドルコスト平均法といいます。

例えば私がしているのは毎月5万円で投資信託を購入しています。いたってシンプルですが、機械的に毎月一定額を購入するので相場の変動で精神を消耗することなく淡々と継続することができます。

ドルコスト平均法のメリット

・リスクを抑えられる

商品を購入するタイミングを分散し、一定金額で購入するため高値掴みとなってしまうリスクを最小限に抑えることができます。

投資で失敗するケースとして売買の判断に人間の感情が影響してしまうことが挙げられます。

例えば、相場が急落したときにこらえきれずに売ってしまうなどです。(ろうばい売り)

ときにして人の感情は正常な投資の判断を狂わせます。

・投資初心者の人でも取り組みやすい

ドルコスト平均法は簡単で15年以上継続することを前提として、あとは銘柄と月々の積立額を設定するだけ。特別な知識やテクニックは必要ありません。

では、この投資方法で本当に資産は増えるのか?

下の図はS&P500の指数過去40年の推移を表したものです。

定期的な株価の下落はあるものの、長期的には最高値を更新し続けています。

一方で、運用期間が15年未満の場合はリターンがマイナスになる期間も存在しますので積み立て投資を行う場合は向こう15年コツコツ継続をすることが必要となります。

老後は資産の4%を毎年取り崩して生活。【それでも資産は30年無くならない理由】

リタイヤまでコツコツ積み立て投資で運用してきた投資信託を老後にどのように活用して生活すればいいのか?

答えは、4%ルールで取り崩していくということです。

投資における4%ルールとは?

4%ルールとは1998年にアメリカのトリニティ大学で発表された、「資産運用に関する論文(トリニティスタディ)」で提唱されたルールです。

株式と債券に50%ずつ投資すれば、年間4%程度の利回りを得ることができるため4%を取り崩していっても資産を減らすことなく生きていくことができるという考え方です。

老後いくらずつ取り崩して生活できるのかシュミレーション

金融資産を2000万円持っている人がいて4%ずつ取り崩していくと

2000万円×4%=80万円

毎年80万円ずつ取り崩しても30年後に95%の確率で資産は底をついていないということです。

老後に受け取る公的年金+「毎年80万円の収入」があると心強いですね。

💡ポイント

・経済状況が悪化しているタイミングは投資元本が減少するため、取り崩す金額を少なくして資産をより長持ちさせよう。

・4%ルールは30年間の計算で日本人の平均寿命は男性81歳、女性87歳。リタイヤのタイミングが早いほど、更に取り崩し年数が必要になってきます。引退後30年以上長生きするケースを想定しておこう。

まとめ:老後の不安は適切な資産運用で解決できます

老後のお金の不安は、コツコツ積み立て投資を継続することで解決することができます。

一度、ネット証券で定額積み立てを設定してしまえば基本的にあとはほったらかし。

でも、自分の資産が増えたり減ったりするのを目の当たりにすると、「どうして評価額が上がったのか?(下がったのか?)」気になって自然と経済ニュースを見たり、自分で調べてみるものです。

私自身、投資を始める前と現在を比べるとお金の知識が圧倒的に増えたのを実感しています。

老後なんてずっと先の話・・・

問題の先送りではなく、少額からでも資産運用を始めてみませんか?